インボイス制度について考える

本日も石田雄二税理士事務所のコラムをご覧いただきありがとうございます。

石田雄二税理士事務所では、

広島市内の起業家・経営者の方々を全力でサポートしております。

広島で税理士をお探しのかたや、税務や経営について税理士に一度相談したい、という場合はぜひ一度石田雄二税理士事務所までお気軽にお問い合わせください。

このコラムでは、広島市内の起業家・経営者の方々に向けて、

少しでもお役に立つような情報をお伝えしていければと思っております。

さて、2024年2本目のコラムでは昨年10月からはじまったインボイス制度について触れてみたいと思います。

インボイス制度とは??

ご存じの通り、昨年2023年10月1日よりインボイス制度が始まりました。

インボイス制度とは簡単にいうと消費税に関わる制度で、消費税の免税事業者・課税事業者問わず、すべての事業者に影響があります。

このインボイス制度の正式名称は「適格請求書等保存方式」というもので、これまでの「区分請求書」から「適格請求書」へと請求書の書式が変わります。

この適格請求書(インボイス)を発行するためには一定の要件を満たす必要があり、

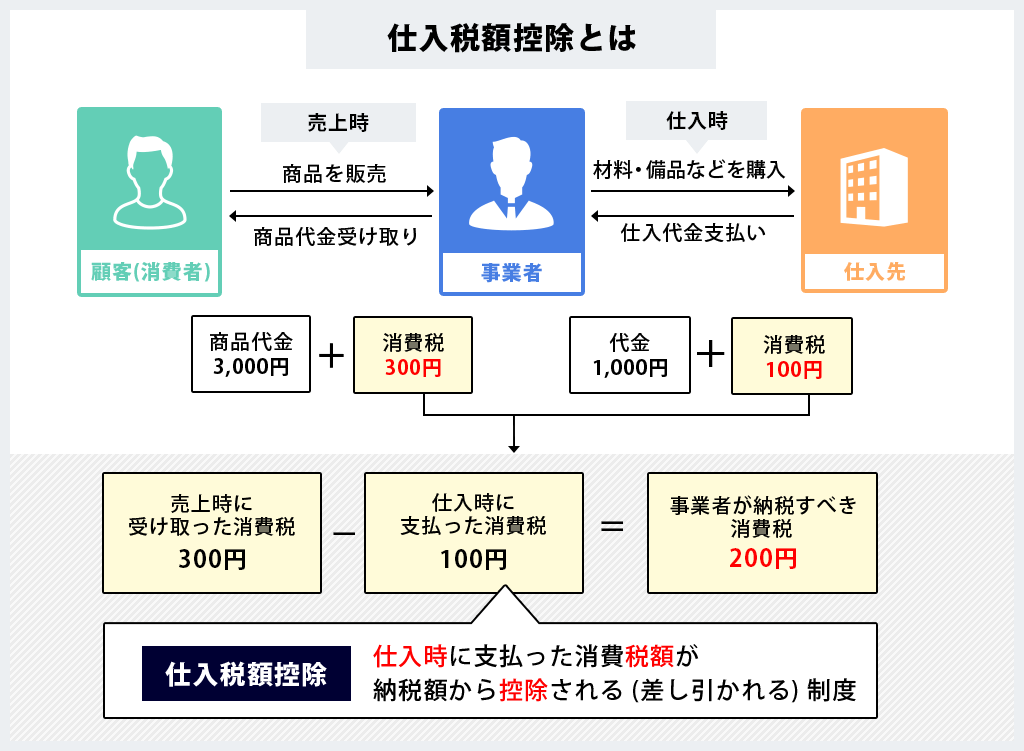

この適格請求書がなければ、「仕入税額控除」が適用されなくなります。

※仕入税額控除:売上時に受け取った消費税額から、仕入時に支払った消費税額を差し引いて納税する仕組み。

例)

商品代金3,000円+消費税300円 の売上、

で仕入れが代金1,000円+消費税100円 であった場合、

(売上時に受け取った消費税300円)-(仕入時に支払った消費税100円)=(納税すべき消費税は200円)

になります。

適格請求書が発行されない仕入取引については、

上記のような仕入税額控除の「対象外」となるため、上記の例で言うと200円ではなく300円をそのまま支払わなければなりません。

いままで200円で良かった消費税を300円払わなければいけない、となると大変ですよね。

困る人も多く出てきそうです。

ではそもそもなぜこのような制度が導入されたのでしょうか?

インボイス制度が導入された背景

インボイス制度の大きな目的は、取引における消費税率と消費税額を正確に把握することです。

ご存じの通り2019年10月の消費税増税により、消費税率は10%になりましたが、食品など一部は8%となる軽減税率が適用されています。

そのため、仕入や販売の際、消費税率8%と10%が混在するケースがあり、納付する際の消費税額を正確に計算するために、消費税率毎に区分・明記した請求書が必要となりました。

仕入時の消費税率が8%なのに10%計上してしまう、といったようなミスを防ぐため、インボイス制度の要件を満たした請求書を使用しましょう、ということですね。

インボイス対応の請求書を発行するには??

インボイス制度対応の適格請求書を発行できるのは、税務署に登録申請して認められた「適格請求書発行事業者」のみです。

この登録をしていない事業者はインボイスを発行することができません。

また、この「適格請求書発行事業者」の申請・登録ができるのは、消費税の課税事業者となります。つまり消費税の免税事業者が登録するには、課税売上が1,000万円以下(※)でも、消費税の課税事業者となる必要があります。

※年間の課税売上高が1,000万円を超える場合は、原則として消費税の課税事業者に該当し、消費税申告の必要あり。

一方、1,000万円以下の場合は消費税免除とされる、以前より「これは不公平ではないか」という声も上がっていました。

インボイス制度の影響

インボイス制度が始まり、ここにどのような影響が出るのでしょうか。

年間課税売上高が1,000万円以下の小規模事業者は、免税事業者として仕入消費税の納税義務が免除されますが、

免税事業者=インボイスを発行できない

ため、買い手側からすると、消費税の納税額が増える、ということになります。

(前述の例で言うと、200円で良かった消費税が300円になる、というイメージです)

そうなると可能性として、インボイスに対応していない事業者は今まで取引していた企業との取引継続が難しくなる恐れがあります。

※公正取引委員会によると、そのような行為(=インボイス非対応だからと取引を解消しようとする行為)は独占禁止法や下請法に抵触するおそれがあるため、公取委に相談するよう注意喚起をしています。

その回避のため、免税事業者は取引継続のために課税事業者となる(=消費税納税義務が発生)ことが考えられ、つまりは従前よりも売り上げが落ちることが考えられます。

そのため、施行直前まで反対活動も行われていたわけですね。

<課税売上高1,000万円以下の事業者への影響まとめ>

①既存取引先との取引継続が難しくなる恐れ

②課税事業者になることで消費税納付義務が発生する

では、年間課税売上高が1,000万円を超える事業者の場合はどうでしょうか?

年間課税売上が1,000万円を超える場合は、適格請求書発行事業者となるので、それに関する登録が必要になります。

具体的には、税務署へ「適格請求書発行に関する事業者登録申請書」を提出する必要があります。税務署の承認を受けると適格請求書発行事業者となります。

また、従来よりも経理処理が煩雑になる可能性がでてきます。

仕入取引先が課税事業者・免税事業者と混在する場合、それぞれ異なる計算が必要になるため、以前よりも経理処理に時間と労力がかかることが起こりえます。

業務内容、フロー、ツールの見直しが必要となります。

免税事業者から仕入れをする場合、適格請求書が発行されないため消費税の控除がされず、取引のたびに負担が増える可能性も考慮に入れておきましょう。

<課税売上高1,000万円を超える事業者への影響まとめ>

①適格請求書発行事業者になるための申請手続きが必要

②経理処理の負担が増える可能性

③コストアップ(納税額増加)の可能性

まとめ

いかがでしたでしょうか?

インボイス制度について、導入部分だけ取り上げてみました。

実務レベルではさらに細かい影響が出てきており、多くの事業者が頭を悩ませています。

※広島県のホームページや国税庁のホームページでも様々情報発信がされていますのでご参考ください。

https://www.pref.hiroshima.lg.jp/site/zei/invoice.html

事業者によって、インボイス制度の影響も様々ですが、何らかの対応・対策は必須となります。

対応に迷ったら、あるいはご自身での対応が無理だと感じたら、すぐ専門家へと相談しましょう。

石田雄二税理士事務所では、クラウド会計導入支援により、広島の企業・事業主の業務効率の改善・経営のスピードアップを支援しています!

freee、弥生会計オンライン、MoneyForwardクラウド会計など、様々なクラウドサービスの対応が可能です。

インボイス対応やクラウド会計、業務改善や経営改善に興味のある方は

ぜひ一度、石田雄二税理士事務所にお気軽にご相談ください!

時代の変化に適応して、ともに広島の経済を盛り上げていきましょう!

広島市の起業家・経営者のご相談受付中!

昭和63年、中央大学商学部卒。

その後、大手ゼネコン勤務等を経て、平成7年、石田雄二税理士事務所開業。

「会計事務所は最も身近な経営スクール」をモットーとし、マネジメントゲームを用いた経営指導は県外にまで及ぶ。

広島県創業サポーター。広島県事業引継ぎ支援センター登録専門家。